- De mede door technologiefondsen gedreven beursrally ging deze week nog wat verder, met hier en daar nieuwe records voor belangrijke aandelenindices.

- Het blijft echter een vrij eenzijdig verhaal, zonder significante verbreding met meer sectoren die meedoen aan de opmars.

- Beursexperts Michael Nabarro en Gökhan Erem bespreken de vraag wat een verstandige strategie is in de huidige fase van de beursrally.

ANALYSE – Deze week werden de recordstanden op diverse beurzen aangescherpt, zowel op indexniveau als bij individuele aandelen. Beleggers trotseren de ijle lucht met een aanhoudende focus op grote technologiefondsen, terwijl een significante verbreding van het aantal aandelen dat meedoet met de opmars vooralsnog uitblijft.

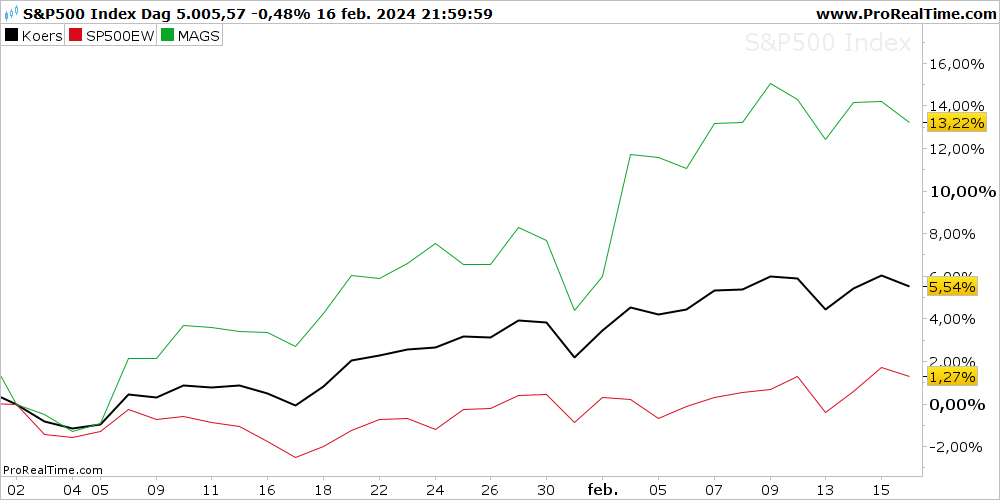

We illustreren dit in het onderstaande plaatje met een uitsplitsing van de de Amerikaanse S&P 500-index op drie niveaus.

De onderste rode lijn vertegenwoordigt de prestaties sinds begin dit jaar van de gelijk gewogen versie van de S&P 500. De middelste zwarte lijn is de reguliere naar marktwaarde gewogen versie van de S&P 500, waarbij de grootste beursgenoteerde fondsen de zwaarste weging hebben.

De bovenste groene lijn laat de prestaties zien van een ETF die Magnificent Seven volgt. Dit zijn de zeven grote techfondsen (Apple, Amazon, Alphabet/Google, Microsoft, Meta, Nvidia en Tesla) die samen een weging van grofweg 30 procent hebben in de reguliere S&P 500-index.

De verschillen spreken boekdelen. Ook dit jaar trekt een handjevol aandelen in de VS de beursindices omhoog.

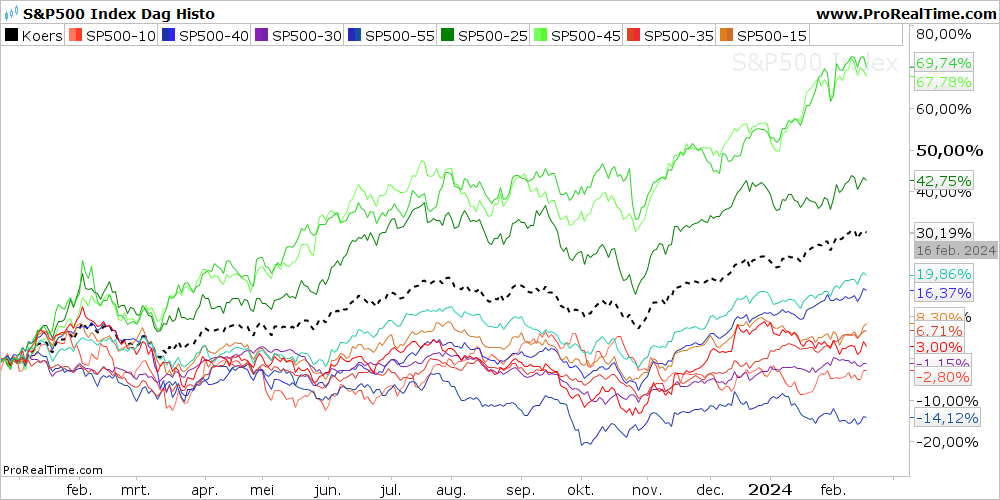

Tegelijk is dat niets nieuws, want er is sprake van een voortzetting van de trend van afgelopen jaar. In de onderstaande grafiek zie je dat terug.

In deze grafiek weerspiegelt de zwarte gestippelde lijn de reguliere S&P 500 en tonen de overige lijnen de elf subsectoren van de index, met de koersontwikkeling sinds begin 2023.

De drie bovenste groene lijnen betreffen de subsectoren communicatiediensten, informatietechnologie en luxegoederen en diensten. Oftewel, precies de sectoren waarin de Magnificent Seven zijn vertegenwoordigd. De andere acht sectoren presteren slechter dan de index zelf en zijn dus voor een aanzienlijk kleiner deel verantwoordelijk voor de winsten op indexniveau.

In de laatste twee maanden van 2023 was er, na de verrassende draai van de Amerikaanse centrale wat betreft het rentebeleid, wel verbreding zichtbaar bij de overige sectoren in de S&P 500 met een bredere beursrally. Maar dat lijkt dit jaar niet door te zetten.

We hebben de afgelopen periode al regelmatig aangegeven dat het als belegger niet verstandig is om tegen de rijdende techtrein in te willen gaan. Maar wat koerswinst afromen bij technologiebeleggingen, of het beschermen van koerswinsten met behulp van opties, lijkt geen overbodige luxe na de forse stijgingen die we recent weer hebben gezien.

Taaie inflatie: beleggers passen rentevisie aan

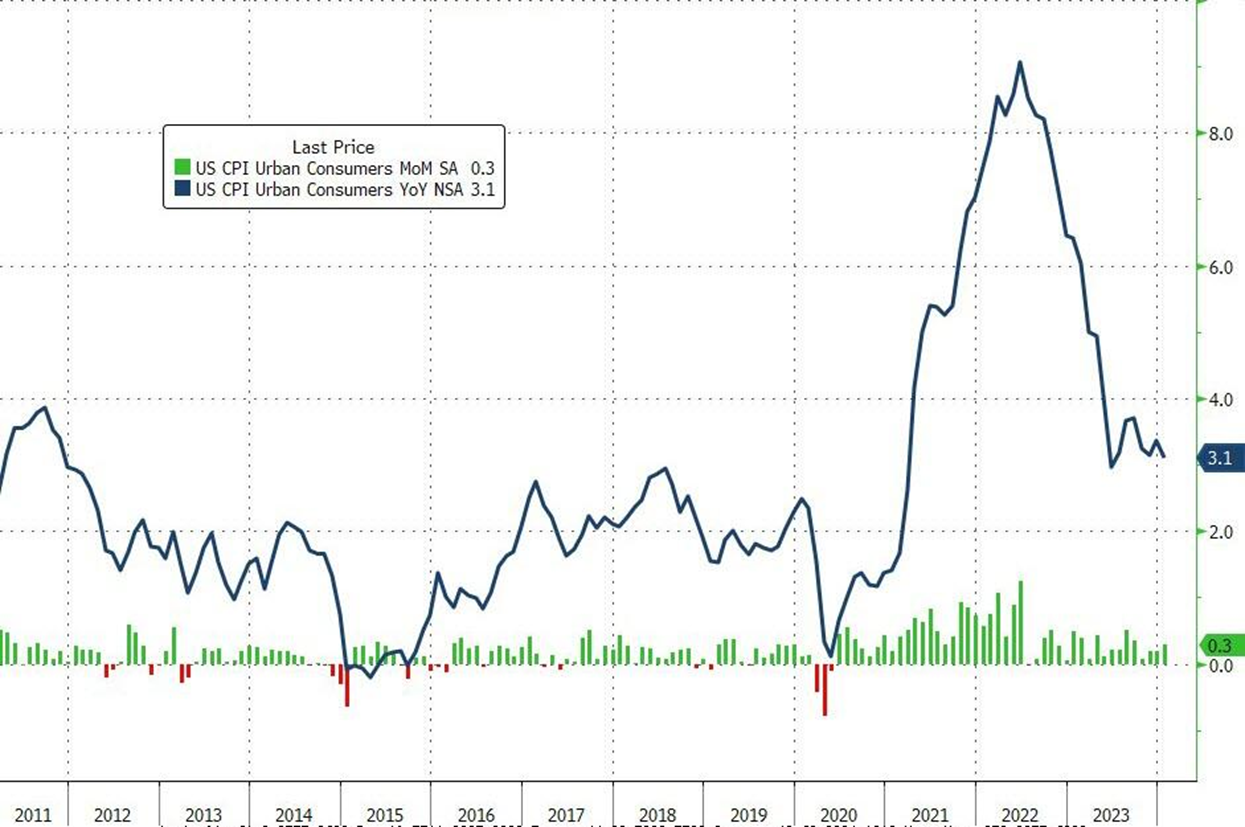

We staan deze week ook even stil bij de inflatieontwikkelingen in de VS. Dinsdag bleek dat consumentenprijsindex in januari met een stijging van 3,1 procent op jaarbasis wat minder snel is gedaald dan verwacht. De kerninflatie, dus exclusief energie en voeding, kwam zelfs op 3,9 procent uit.

De taaiheid van de inflatie heeft onder meer te maken met de stijgende kosten voor huisvesting, voedselprijzen die relatief hoog blijven, stijgende salarissen en bredere effecten van deglobalisering die zorgen voor hogere kosten in toeleveringsketens.

Hieronder zie je dat de trend van de inflatie nog steeds dalend is. Maar het kan nog wel even duren, voordat we bij de doelstelling van 2 procent inflatie zijn die de Federal Reserve hanteert.

Dat de Amerikaanse inflatie nog niet voldoende onder controle is, bleek vrijdag ook bij de publicatie van de ontwikkeling van producentenprijzen in januari. De prijzen die bedrijven uit de industrie aan elkaar doorberekenen bleken op maandbasis met 0,3 procent te zijn gestegen, terwijl economen hadden gerekend op een plus van 0,1 procent. De kerninflatie exclusief voeding energie en handelsdiensten steeg zelfs 0,6 procent.

De vraag is uiteraard welke gevolgen dit heeft voor het rentebeleid van de Amerikaanse centrale bank. Een kleine meerderheid van beleggers rekent er volgens de CME Fed Watch Tool nu op dat de eerste verlaging van de beleidsrente in juni plaatsvindt en dat er daarna nog drie volgen dit jaar.

De inschatting van de markt is hiermee meer in lijn gekomen met die van bestuurders van de Federal Reserve. Donderdag gaf Fed-bestuurder Raphael Bostic aan dat drie renteverlagingen dit jaar nog steeds waarschijnlijk zijn, maar gelet op de inflatierisico's heeft de centrale bank geen haast.

Technisch beeld: geen zicht op daling rente, koerswinst aandelen veilig stellen kan geen kwaad

Dat brengt ons bij het beeld dat de financiële markten momenteel vertonen. Gelet op de inflatiecijfers van deze week en het doorschuiven van de eerste renteverlagingen in de VS richting de zomer, kijken we eerst naar de ontwikkeling op obligatiemarkten en dan naar de aandelenmarkt.

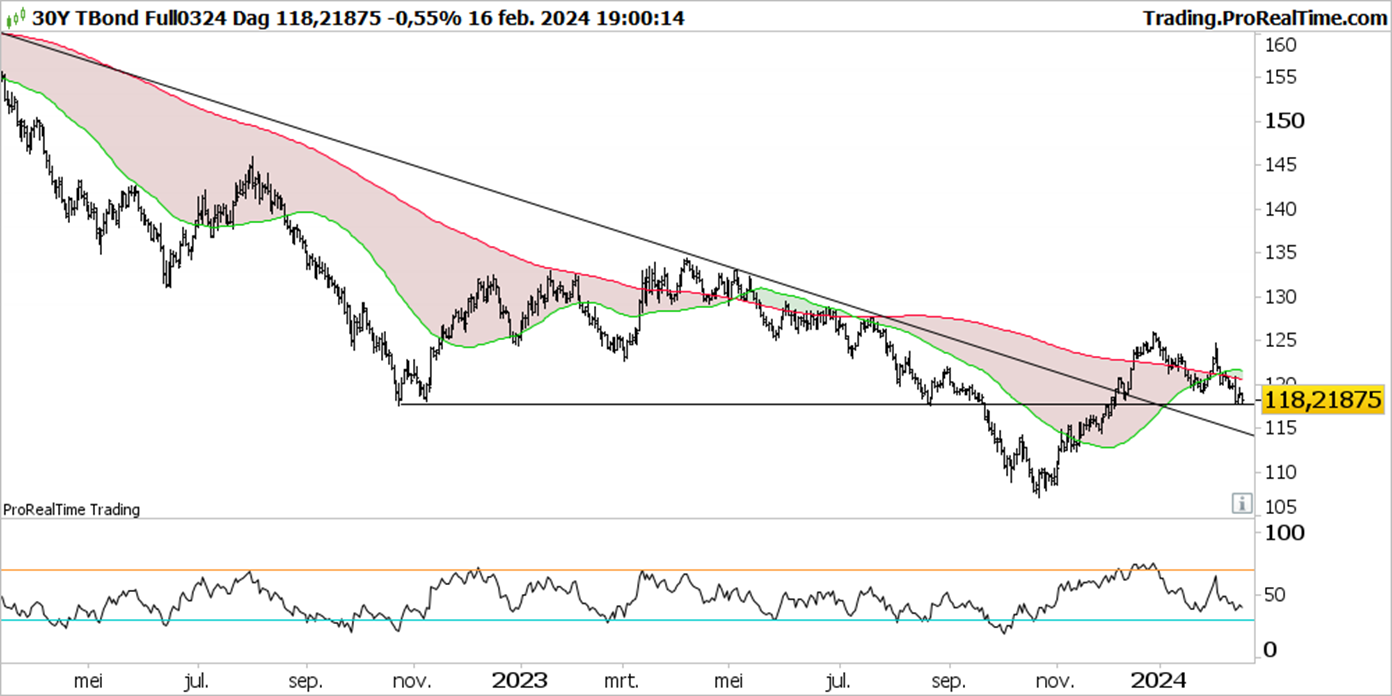

Vrijdag eindigden staatsrentes in de VS hoger, in reactie op het rapport over de hoger dan verwachte producentenprijzen. De rente op de 30-jarige staatslening noteerde daarbij op 4,4 procent.

In de onderstaande grafiek kijken we naar de koers van de 30-jaars staatslening, die tegengesteld beweegt aan de rente. De koers staat inmiddels op het laagste punt van dit jaar, wat dus betekent dat de 30-jaars rente is op het hoogste niveau van dit jaar is beland.

Het goede nieuws is dat de stijging van de koers van de 30-jaars lening tussen oktober 2023 en begin dit jaar inmiddels wel heeft geresulteerd in een opwaartse cross, waarbij het 50-daags koersgemiddelde (groene lijn) boven het 200-daags koersgemiddelde (rode lijn) is uitgekomen. Dat zegt dat de koers een opwaartse focus heeft ontwikkeld. Echter...

Er dient meer te gebeuren om deze positieve focus te valideren, anders is het een kwestie van tijd dat de negatieve draai weer terugkomt.

Voor nu geldt dat de koers van de 30-jarige staatslening op zoek blijft naar een startpunt om een nieuwe stijging te realiseren. Dat kan echter ook vanaf een nog wat lager niveau gebeuren, wat betekent dat het niet per se gedaan is met de stijging van rentes de komende maanden.

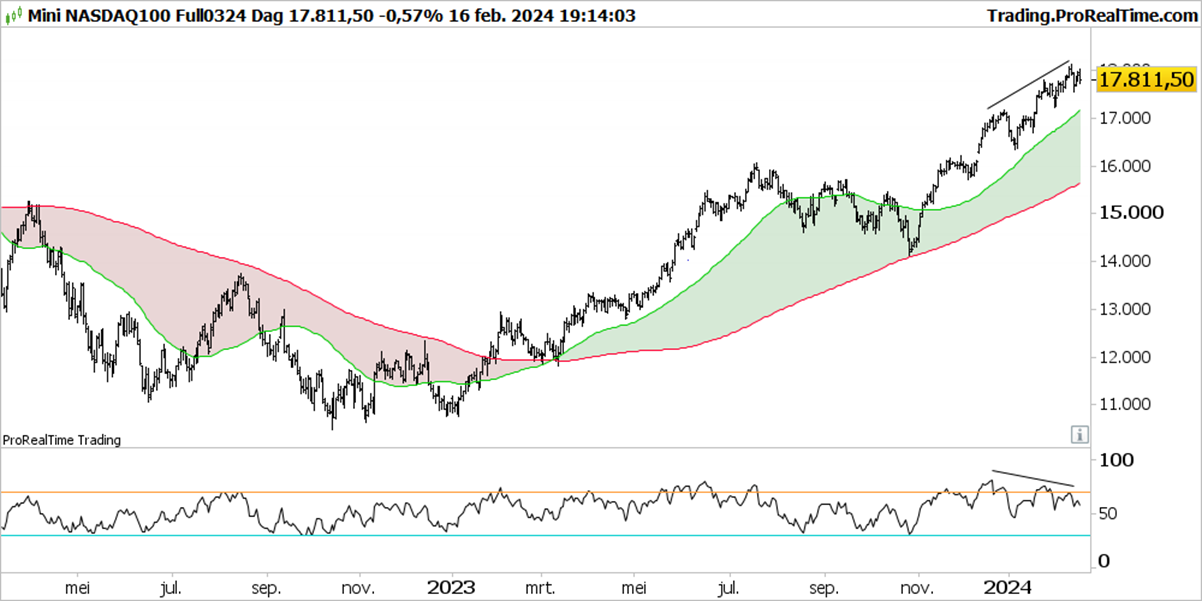

Tot slot kijken we nog even naar de aandelenmarkt, met de focus op de Nasdaq 100-index, waar de grote techfondsen de overhand hebben.

De koers van de Nasdaq 100-index blijft stijgen, maar bij de analyse van de relatieve krachtverhoudingen blijkt dat er wel iets aan de hand is. We spreken van negatieve divergentie wanneer blijkt dat de onderliggende koersindicator (die apart is weergegeven onderin de grafiek) niet het beeld van de koersen weerspiegelt.

Nu is dit slechts één waarschuwingssignaal en er moet meer gebeuren om het momentum te doen keren, maar het is er toch één. Hoe je hiermee omgaat is dat je de winststops op nieuwe posities strak aantrekt en voorlopig even geen nieuwe posities aangaat gericht op een verdere koersstijging vanaf de huidige niveaus.

Dat is ook niet heel gek, als je kijkt naar de ontwikkeling op de obligatiemarkt. Die geeft dus nog geen houvast voor een scenario waarbij de rente weer gaat dalen.

Vanuit een ander perspectief gesteld: is dit nu het beste moment om nog mee te doen aan de beursrally, als je dat nog niet had gedaan? De vraag stellen is 'm beantwoorden.

Komende week loopt het seizoen voor het beurscijferseizoen op z'n einde, maar er komt nog wel een belangrijk beursfonds met de resultaten naar buiten: chipmaker Nvidia. Die heeft in de eerste anderhalve maand van dit jaar op de beurs een koersstijging van liefst 50 procent geboekt!

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.